ユニー・ファミリーマートHDがドンキホーテHDとともに、流通新三極に躍り出た。10月11日、ユニーファミマHDは保持していたユニー株の残り6割をドンキホーテHDに完全売却すると発表。対するドンキホーテHDは、ユニーファミマHDのTOBによるドンキHD株の2割保持に賛同。これによりドンキHDはユニーを傘下に加え、営業収益1兆6000億円の規模となり、ユニーファミマHDはドンキHD(DS、GMS)とコンビニチェーン全店売上高を合わせて4兆7000億円グループを形成する。セブン&アイHD、イオンの二強を追撃できるか。新三極の実力を分析してみる。

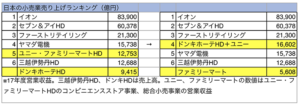

営業収益で見ると流通三極のトップはイオンで、18年2月期の業績は8兆3900億円。これにセブン&アイHDが6兆378億円と続く。そして今回のドンキによるユニー完全買収で、ドンキHDの売上高はユニー(総合小売事業の営業収益)と合わせて1兆6602億円となり、ヤマダ電機を抜いて業界4位に浮上する。対するユニーファミマHDは、ユニー売却で今後はファミリーマートのコンビニエンスストア事業(営業収益5600億円)のみとなる。ちなみにコンビニのチェーン全店売上高を含めた場合では、セブン&アイHDが11兆482億円で圧倒的だ(図参照)。

二強との差はまだまだあるのが実情だが、ユニーファミマHDの親会社である伊藤忠商事にとっては、懸案のユニーを売却でき、かつ「岡藤(正広)会長が出資を希望していた」(業界関係者)とされる、ドンキとの資本提携も決まり、万々歳だろう。

一方でユニーファミマHDに比べて少し譲歩した感のあるドンキだが、今回の交渉はドンキ創業者で、現在海外事業の指揮を執る安田隆夫氏が中心となって進めたとされている。先々の海外展開を見据え、ファミリーマート、さらにその親会社である伊藤忠商事の支援を得るのが狙いだったと見られる。

今後の焦点は、ファミマ・ドンキ・ユニー連合がコンビニ、GMS、DSの3業態でどれほどのシナジーを発揮できるかだ。ドンキHDの大原孝二社長は「4兆7000億円の流通グループを形成できた」と胸を張るが、その規模をどう生かすかはこれから。NBなどの共同仕入れがシナジー創出の第一歩としても、これではまだ1兆6000億円に過ぎない。ファミマ3兆円のスケールメリットを生かす、もう一弾の連携が不可欠だ。

その意味でやはり気になるのはPB政策。現在は3業態それぞれがブランドを抱えており、ファミリーマートが「ファミコレ」、「お母さん食堂」、ユニーは「スタイルワン」、ドンキは「情熱価格」をそれぞれ展開している。対する二強はセブン&アイHDがセブンプレミアム(1兆3200億円)、イオンはトップバリュ(7271億円)と、グループ統一のPBを展開しているのが特徴だ。

二強に追随しようとすれば、グループ統一PBということになる。が、そもそもグループ統一が良いかどうかは議論が必要だろう。統一すればスケールメリットは発揮できるが、どこでも同じ商品を売っていることに対し、お客の飽きが生まれかねない。

フジの尾崎英雄CEOはイオンとの提携会見で、スタイルワンを今後も継続する方針を示した一方、トップバリュとも付き合っていく旨の発言をしている。はっきりした方針を示せば取引先との混乱が生じかねないための答えとも取れるが、四国で競合してきたフジと、これまたイオン傘下の食品スーパー、マルナカの売り場で同じ商品が置いているということになれば、客離れが起きるのは確実。ファミリーマートらにとっても難しい判断となりそうだ。

昨年8月の資本提携時から両社が掲げてきたデータ分析や金融サービス面での協業もいまだ見えてこない。ファミリーマートはサークルKサンクスのブランド転換、ドンキはユニー既存店の改装立て直しが優先事項で、後手に回ってきた感もある。ここについても、そもそもどんなシナジーを創出していくかの絵姿すら見えていない。海外事業も具体的なシナジー効果はこれからだ。

二強に負けないものがあるとすれば、わずか1年半足らずで懸案のユニーを含む提携にこぎつけた両社のスピード感だろう。シナジー発揮にもそのスピード感が生かされるか、手腕が試される。(流通専門誌「激流」)